現在では美容師やシステムエンジニア、デザイナーなど、さまざまな職種でフリーランスが活躍しています。しかし、2023年からインボイス制度の導入が決まっており、これによってフリーランスが不利になるともいわれており、心配になっているフリーランスの方も多いでしょう。

そこで今回は、インボイス制度の基本情報や、フリーランスに起こりうる問題について、わかりやすく解説します。

※本コラムは、フリーランス=課税売上1,000万円以下の免税事業者とみなして執筆しています。

- 【インボイス制度を理解するために】フリーランスが知っておくべき消費税の知識

- インボイス制度とは?いつから始まる?フリーランス必見の基本情報

- インボイス制度導入でフリーランスに起こりうる問題

- インボイス制度導入後、フリーランスがとれる3つの選択肢

- </liまとめ>

【インボイス制度を理解するために】フリーランスが知っておくべき消費税の知識

インボイス制度を理解するためには、まず消費税について知っておく必要があります。

消費税とは?

消費税とは、私たちが消費するモノに対して公平に課せられる税のことをいい、原則として国内におけるすべての財貨やサービス、販売、提供などが課税対象となります。また、消費税は私たち個人だけではなく、事業者にも納税の義務があります。

基本的に、消費者に課される消費税というのは、商品やサービスの価格に織り込まれるのが一般的で、最終的には事業者が納付するかたちになります。事業者は「売り上げにかかる税額」から「仕入れにかかる税額」を控除し、その差額を納付することになります。

このような納税義務者と実質負担者が異なる税を「間接税」、納税義務者に直接化される税を「直接税」と呼びます。

消費税の「課税事業者」と「免税事業者」

事業者には「課税事業者」と「免税事業者」の2種類があり、どちらになるかは前々年の課税売上高によって決まります。

- 課税事業者・・・前々年の課税売上高が1,000万円以上の事業者

- 免税事業者・・・前々年の課税売上高が1,000万円以下の事業者

新しく設立した法人については1期目および2期目の課税売上高がありませんので、原則として免税事業者扱いになります。ただし、事業年度の開始日に資本金または出資金額が1,000万円以上ある場合や特定新規設立法人の場合は、課税事業者扱いとなり、納税義務が発生します。

事業者としての消費税の納付方法

事業者は、売上とともに消費者から受け取った消費税を一旦預かり、後でまとめて税務署に納付するかたちで消費税を納めます。その際の計算式は以下のとおりです。

たとえば、110円(税込)で仕入れたものを550円(税込)で売ったとしましょう。

この場合、消費者から預かった消費税(50円)から仕入れ時に支払った消費税(10円)を差し引くので、税務署に納付すべき消費税額は40円となります。

なお、消費者から預かった消費税額から仕入れ時に支払った消費税額を差し引くことを「仕入税額控除」と呼びます。

インボイス制度とは?いつから始まる?フリーランス必見の基本情報

消費税や仕入税額控除について理解したところで、さっそくインボイス制度について見ていきましょう。

インボイス制度とは?

インボイス制度とは、簡単にいうと「適格請求書」がないと仕入税額控除が受けられなくなる制度です。

これまで事業者は、確定申告の際に無条件で仕入税額控除を受けることができましたが、インボイス制度導入後は、適格請求書がないと仕入税額控除を受けることができなくなります。そのため、今まで通りに確定申告をすると、本来の税率より消費税を多く納めなければならなくなるのです。

適格請求書とは?

適格請求書とは、「適格請求書発行事業者」の登録番号が記載された請求書のことです。適格請求書を発行するには、事前に「適格請求書発行事業者の登録申請書」を提出する必要がありますが、これができるのは課税事業者のみとされています。

つまり、課税売上高1,000 万円以下の免税事業者は適格請求書を発行できないため、取引先は仕入税額控除が受けられなくなるということです。

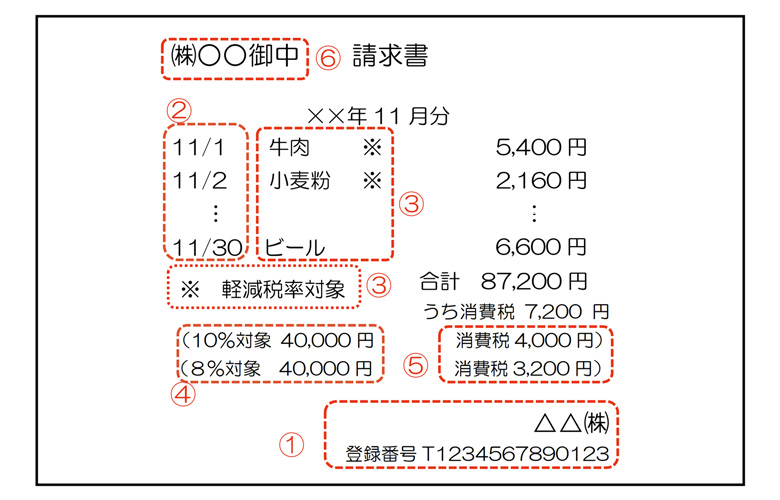

また、適格請求書は、これまでの請求書よりも記載しなければならない項目が多くなっています。記載項目は以下の通りです。特に赤字の部分がインボイス制度で記載が必要になった部分ですので、請求書発行の際にはよく確認しておいてください。

- ➀的確請求書発行事業者の氏名又は名称及び登録番号

- ②取引年月日

- ③取引内容(軽減税率である旨)

- ④税率ごとに区分して合計した対価の額及び適用税率

- ⑤消費税額等

- ⑥書類の交付を受ける事業者の氏名又は名称

インボイス制度はいつから始まる?

インボイス制度は、2023年10月1日から導入されます。

しかし、2019年10月の消費税引き上げと軽減税率制度の導入を考慮し、2019年10月1日から2023年9月30日までの間は、現行の「請求書等保存方式」を維持し、軽減税率の適用対象となる商品の仕入れとそれ以外の仕入れを区分した帳簿および請求書等の保存も必要です。

インボイス制度導入でフリーランスに起こりうる問題

インボイス制度導入により、課税売上高1,000万円以下のフリーランスにはどのような影響があるのでしょうか。本章では、インボイス制度導入でフリーランスに起こりうる問題について紹介します。

案件が課税事業者に流れ、フリーランスの仕事が減る

課税売上高1,000万円以下のフリーランスは、適格請求書を発行することができないため、取引先は仕入税額控除を受けることができません。

つまり、取引先は本来の税額以上の消費税を納めなくてはならなくなるため、免税事業者であるフリーランスへの仕事の依頼を避け、適格請求書発行事業者に仕事を発注するようになると考えられます。

スキルの低いフリーランスは廃業に追い込まれる可能性も

スキルの高いフリーランスであれば、取引先から「仕入税額控除を受けられなくてもあなたに依頼したい!」と言ってもらえるかもしれません。しかし、一般的もしくはそれ以下のスキルしかないフリーランスの場合、仕事は激減してしまう可能性もあります。

そうならないためには、今のうちから他者と差別化を図れるような技能を磨いていくことが大切です。

仕入税額控除ができない分、値下げを余儀なくされる

今まで通り仕事をもらうためには、相手先に負担をかけないことが重要です。そのため、自ら値下げを提案する、もしくは取引先から値下げを要求される、といったことも起こるでしょう。

本来、提供サービスに対する消費税分の値下げを要求することは、消費税転嫁対策特別措置法違反となりますが、フリーランス側から値下げを申し出た場合はこの限りではありません。

仕事を確保するために値下げをし、その結果、仕事内容は変わらず収入だけが減る、といった事態に陥る可能性もあります。

クラウドソーシングのシステム変更や報酬減

フリーランスの中にはクラウドソーシングで仕事を受注している方も多いです。しかし、インボイス制度が導入されると、クラウドソーシングのシステムや報酬が変更になる可能性が高いです。

また、クラウドソーシング業者によっては、発注者から仕事を一旦自社で受注し、その仕事をフリーランスに発注するというスタイルに変更するところもあるでしょう。

そうなれば、優秀なフリーランスしか採用されなくなり、大多数のフリーランスはクラウドソーシングを利用することすら困難になります。

インボイス制度導入後、フリーランスがとれる3つの選択肢

インボイス制度導入後もフリーランスとして活躍するためには、主に3つの選択肢があります。

1.取引減や収入減を覚悟のうえで、免税事業者を続ける

仕事や収入が減ることを覚悟したうえで、これまでと変わらず免税事業者を貫くという選択肢です。

ただし、免税事業者のまま仕事を確保していくためには、今まで以上にスキルを磨き、手がける仕事に付加価値をつけていく努力が必須となります。

2.売上はそのままで課税事業者になる

課税売上はそのままで課税事業者になるという選択肢です。

課税売上が1,000万円以下の免税事業者であっても、「消費税課税事業者選択届出書」を提出して、課税事業者になることも可能です。

課税事業者になれば、税額面での不利はなくなり、今まで通りに仕事をもらうことができる一方、それまでは不要だった消費税の申告と納税、さらにそれに伴う経理作業等が必要になります。

3.売上を上げて課税事業者になる

2021年の課税売上を1,000万円以上にして、2023年10月のインボイス制度導入までに適格請求書発行事業者になっておくという選択肢です。そうすれば、これまで通り仕事の受注ができるだけでなく、収入も上がるので一石二鳥です。さらに、2年間は免税対象になりますから、3つの選択肢で最もメリットがあるといえるでしょう。

その場合、インボイス制度の施行開始までに次の2点を終えておく必要があります。

「適格請求書発行事業者」の登録申請

免税事業者の方が2023年10月1日から課税事業者となるためには、2023年3月31日までに「適格請求書発行事業者」の登録申請が必要です。

期限を過ぎて登録申請をした場合は翌事業年度からしか適格請求書は発行できなくなってしまうため、注意が必要です。

また登録申請に伴う経過措置として期限内に申請した場合、次の「消費税課税事業者選択届出書」の提出は不要です。

「消費税課税事業者選択届出書」の提出

2023年4月1日以降に「適格請求書発行事業者」の登録申請をする場合には事業者登録に加えて「消費税課税事業者選択届出書」も提出が必要です。

まとめ

2023年10月のインボイス制度導入後は、適格請求書がないと仕入税額控除が受けられなくなるため、課税売上高1,000万円以下のフリーランスにとっては大問題だといえるでしょう。

もちろん、2023年以降もフリーランスとして活躍することは可能ですが、それには今以上に高いスキルが必要です。

売上はそのままで課税事業者になるという選択肢もありますが、課税売上を1,000万円以上に伸ばし、2021年までに適格請求書発行事業者になっておくことが理想的です。

クリエイターのための総合情報サイト CREATIVE VILLAGEが運営するCREATIVE JOBでは、フリーランス向け求人から正社員求人まで、クリエイティブ系業種に特化した求人情報を数多く紹介しています。

フリーランスクリエイター向け求人

新規の案件の開拓や、クリエイティブ系職種への転職を検討中の方は、ぜひご活用ください。また、フリーランス以外の求人紹介をご希望される方は「【無料】就業支援サービス」よりお気軽にご相談ください。