今回は2021年12月23日に実施した“「知らないと損をする!?」今からでも間に合う!クリエイターが見直すべき節税対策セミナー”のイベントレポートをお届けします!

この記事で得られる学び

- フリーランスや副業をする方に向けた確定申告の理解が深まる

- 節税対策について知ることができる

- 確定申告時や節税において間違いやすいポイントがわかる

- 1.「知らないと損をする!?」今からでも間に合う!クリエイターが見直すべき節税対策セミナー

- 2.登壇者紹介

- 3.フリーランスの確定申告の仕組みと計算

- 4.所得控除で税金を安くしよう

- 5.余裕のあるときにはじめよう。「将来の準備と節税対策」

- 6.質問コーナー

- 7.まとめ

1.「知らないと損をする!?」今からでも間に合う!クリエイターが見直すべき節税対策セミナー

難しい税金の知識や、日々の業務で感じるお金の疑問。小さな疑問を抱え込んだまま、毎年確定申告を迎えていませんか?

クリエイターの事例に沿って、今からできる節税対策や確定申告のポイントを税理士の小島先生が解説。ご自身のお金の流れを整理し、着実に知識を高め、今後のビジネスや収入UPに備えましょう!

2.登壇者紹介

大学在学中から地元会計事務所に勤務した後、都内税理士法人、大手税理士受験対策校講師、一般経理職に従事したのち2010年に小島孝子税理士事務所を設立。税務や経理業務に関する執筆やセミナー講師の傍ら、街歩き、旅好きが高じて日本全国さまざまな地域にクライアントを持つ、自称、「旅する税理士」。

著書に、『3年後に必ず差が出る20代から知っておきたい経理の教科書』(翔泳社)、『税理士試験計算プラクティス 消費税法:出題パターン別解法の極意』(中央経済社)、『簿記試験合格者のためのはじめての経理実務』(税務経理協会)などがある。

3.フリーランスの確定申告の仕組みと計算

改めて理解したい、確定申告

税金対策の話を進める前に、まずは「確定申告って何?」と言うところからおさらいをしていきましょう。確定申告は、具体的に何を申告するの?と疑問をおもちの方も多いと思います。端的に言うと、「確定申告=全部の収入が確定しましたよ」というあなたが得た収入の全てを税務署に対して申告をすることです。

収入の中に含まれるのは、事業の収支だけではなく、仮想通貨で儲けた金額、相続でもらった不動産、不動産収入等も含まれます。本業以外の、副業として得た収入も対象です。このようにさまざまなお金の事情を1枚の申告書に盛り込んで申告をします。その申告書をもとに、10種類に分け(収入の種類により税金の掛け方が異なるため)、それぞれの「所得(もうけ)」を合算して申告するのが確定申告です。

ちなみに、株の売買による手続きによる所得や配当金の受け取りに対する所得は、一般的に申告不要です。

アルバイト収入(副業)と事業収入があるときの対策

アルバイトと事業収入のように、勤め先が複数ある場合はそれぞれの源泉徴収票を元に確定申告をまとめてする流れになります。

月々の源泉徴収や年末調整などの会社が行う税金計算は、所属する勤務先からの所得収入についての計算です。そのため、それぞれの会社から「源泉徴収票」を発行してもらい、確定申告に反映します。その際、会社側で税金は支払い済みとなるので、源泉徴収票の「源泉徴収税額」に実際に支払った税金が記載されています。

「副業を会社に知られたくありません…」という声もよく聞きますが、原則、表に出したくないかどうかに関わらず、申告はしなければなりません。所得税は所得の大きさによって課税される税率が異なるため、すべての所得がわからないと税額が算定できないのです。申告を怠ると、脱税になり、税務署に見つかった場合は大変なことになるので必ず申告をしましょう。

ただし、他の収入がない会社員で、年間20万円以下の収入なら確定申告は不要です。

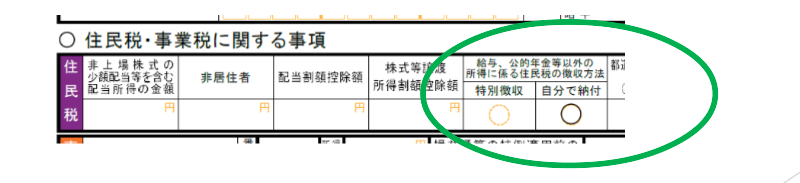

会社に税務署から申告内容を通知することはありませんが、市役所が計算する住民税の納付書には確定申告の結果に応じた内容が記載されてしまいます。そのため、勤め先に副業していることを知られたくないときは、「申告表二表」の「給与、公的年金等以外の住民税の所得に係る徴収方法」欄の「自分で納付」に○印をつけましょう。後日、給与から天引きされている住民税とは別に、市役所から事業に関する部分の税金の納付書が送られてきますよ。

青色申告と白色申告の違い

また、疑問を持つ方も多い青色申告と白色申告の違いについて。よく、「青色申告の方がめんどくさそう…」との声も聞きますが、青色申告制度は、「アメとムチの制度」と言われているんだとか。つまり、メリットもあればその分のデメリットもありますよという話。青色申告のメリットを、ここでは2つお伝えします。

1つ目は、青色申告制度では「青色申告特別控除」というものが用意されており、無条件で55万円または65万円の控除が受けられる点です。

お金を使わなくても経費としてこれだけの金額が控除対象になるという意味です。55万円と65万円の10万円の差に関しては、電子申告(e-Tax)を使うか使わないか。e-Taxを使用した方が65万円まで控除対象となります。自分で設定するのが難しいという方は、税務署でe-Tax申告のお手伝いや無料相談なども行っているので、ぜひ足を運んでみてください。

2つ目のメリットは収支が赤字になった場合、3年間の繰越控除が受けられるという点。

通常、収支計算をして経費の方が多い場合はマイナスになってしまうので、税金自体は発生しません。次の年に利益が出れば税金が通常通り発生するという状況なのですが、この青色申告に限り赤字を3年間繰り越しができます。翌年以降黒字になった年と赤字の年を相殺できてしまう制度なのです。

このようなメリットを享受するには、青色申告で帳簿を作り、決算書を提出する必要があります。

決算書をつくるために簿記の知識が必要となるのですが、最近では会計ソフトが進化しているのであまり心配はいりません。メリットとなる金額が大きいので、ぜひ青色申告にチャレンジしてみるのをおすすめします。

気をつけたい!支払調書と売上の違いについて

会社からもらう支払調書には、その年に企業が支払った報酬とそこから源泉徴収した税額が書いてあり、企業はそれを税務署に提出することが義務付けられています。この支払調書にかいてある金額を、売上でそのまま記載して申告をされている方は少し注意が必要です。

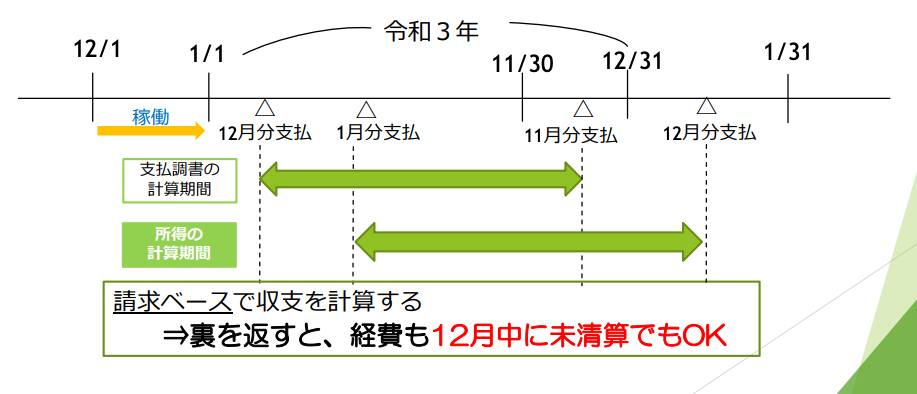

図の上側のように、支払調書は入金ベースで計算されています。前の年(令和2年)の12月分の売上分から令和3年の11月分の売上までしか支払調書には反映されていないのですが、実際の収入ベースでいくと図の下側になり、1カ月ずれが生じます。所得税の計算上、収入と費用はすべてその年の稼働ベースで考えなければならないため、間違わないように注意しましょう。

裏を返せば、経費も12月中に未精算で構いません。

計算期間のところを考慮すると、実は経費に挙げられるものが出てくるかもしれません。高額なセミナーも年末に支払いを済ませれば良いと考えがちですが、実際にはそのセミナーをいつのタイミングで受講したかにより、経費になるかが変わってきます。例えば、回数券制度で10回分のセミナー受講券なら、年内に受講した回数分しか経費にならないので注意してください。

4.所得控除で税金を安くしよう

やれば必ず得をする!ふるさと納税

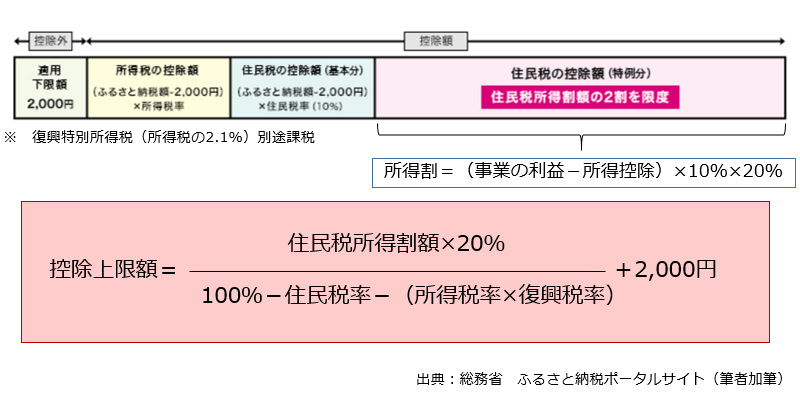

やれば必ずあるメリットのある節税対策は、ふるさと納税。どのくらい節税効果があるのかは、所得の金額や扶養家族の有無により異なります。

気になる方は下記の表をもとに、去年の申告ベースでいくらぐらいのメリットがでるのかを計算していただくと良いでしょう。

ちなみに、所得税率は段階税率なので収入の金額に応じて上がっていきます。

自分が何%で課税されているのか分からない方は、去年の申告書の課税所得金額という欄をご覧ください。他には、ふるさと納税のサイトで簡易計算もできるのでぜひ、利用してみてくださいね。

5.余裕のあるときにはじめよう。「将来の準備と節税対策」

iDeCoを使って節税しながら将来の準備を!

フリーランスの人は、会社員の人に比べ保証が薄い国民年金に加入している方が多いと思います。そこで、まだはじめていない方は節税対策としてiDeCo(年金の積み立て制度)をおすすめします。

国民年金とは別の形で年金を作る制度で、iDeCoの掛け金がそのまま控除対象になるため、掛け金分だけ税金が安くなるというメリットがあります。ただし、iDeCoは投資商品を自分で購入し、その掛け金が控除されるので目減りをする可能性や60歳まで引き出せないということに注意しなくてはなりません。

6.質問コーナー

最後に、参加者から事前に募った質問に答えていただきました。

Q.日本で働いている外国人は節税対策はできますか?どうやって手続きをすればいいでしょうか?

基本的には日本人と同じ立場の方であれば、日本人と同じ申告手順を踏みますので、本日お話した内容で問題ありません。しかし、外国人の中でも居住者と非居住者の概念があり、どういう立場で日本にお住まいなのかで変わってきます。非居住者の場合は、日本人と申告の仕方が異なりますので別途お調べいただくか、税務署等で聞いていただければと思います。

Q.インボイスについてどういう対策をすればいいでしょうか?

インボイスは、どう対策をしたら良いか迷ってしまう複雑な制度のひとつですね。結論から言うと、個々のケースにより対策方法が異なります。「消費税の対象事業者になっているのかどうか」「どんな取引先と仕事をしているのか」「どんな形で収入が入ってくるのか」などを考慮した上で対策方法が異なります。

こちらに関しては、インボイス専用のセミナーにご参加いただいたり、無料税務相談のところで個々の内容をもとに確認していただくことを推奨します。

Q.給付金支援金は雑収入で処理すればよいのでしょうか?発生した月の売上を入金された月で計上してよいのでしょうか?

昨年から今年にかけての特有な質問ですね。これも悩ましいところですが、「基本的には事業に関するものは事業の収入で計上」します。持続化給付金など、事業に関するものは収入計上しなければならないので、受給された方は確定申告をしなければいけないと理解してください。

計上する月も、入金された月で良いのかと言うことですが、原則には給付決定の通知があった月に収入としてカウントしていきます。実際の入金日は、事務処理上通知から日数が長く経ってしまうケースもありますが、基本的には年内に支給決定が出ていれば年内の収入になることだけご理解いただければと思います。

Q. 新入社員の場合はふるさと納税はどうなりますか?

ふるさと納税自体は、所得があれば控除が受けられるので、その年の所得がある人であれば誰でも対象になります。ただし、支払う税金以上のメリットはないので、いくらまでならメリットがあるのかを確認してされることをお勧めします。

Q. 同居していない親を扶養家族で控除対象にできる条件は?

生計を一にしている親族で、所得要件を満たせば対象になります。生計を一にしているとは、必ずしも同居である必要はないですが、自身が送金したお金で親族が生活費を賄っているなど、実際に扶養とされる状況が必要です。ただし、送金した事実がわかる明細があることが望ましいとされていますが、必ずしもこうした部分の証明が必要ではありません。

なお、外国人の場合には本国への送金関係書類とパスポートなどの親族関係書類がないと認められません。

Q. 青色申告を2022年から開始した場合、前年(2021年)に購入したものを2022年に青色申告できますか?

開業に関する準備のための費用であれば、開業費として開業年に費用化できますが、これに当たらないものは対象になりません。開業準備費用とは、店舗であれば開店までの家賃や水道光熱費など、その他、開業に関する打ち合わせ費用、開業以降に必要となる備品の購入などが該当します。

Q. 会社員は年間20万円未満の「収入」なら申告不要という説明でしたが「収入」が20万未満でしょうか?収入から経費を差し引いた後の「所得」が20万未満なら申告不要でしょうか?

本セミナー内では表現としてわかりやすくするため「収入」と言っていますが、 概ね「所得」ベースの判定になります。申告が不要なケースは2パターンあります。

1.給与が一か所の人⇒他の「所得」が20万円以下

2.給与が二か所の人⇒年末調整の対象となる会社の給与以外の会社からの給与の「収入」と給与以外の他の「所得」の合計が20万円以下

なお、そもそも所得が赤字になるものに関しては申告義務はないので、副業の収支が赤字の場合には申告しないことも可能です。その場合には赤字であることが証明できる計算過程を示したメモなどを保存しておくことが望ましいです。

7.まとめ

セミナーでは年末までにできる節税対策を中心にお伝えしましたが、新年が明けた今は、今年こそお金のことに時間をかけて向き合える時期でもあります。しっかりと準備をし、これからやってくる確定申告をスムーズに済ませましょう!

お問い合わせ

株式会社クリーク・アンド・リバー社 セミナー担当

Email:webinar_cr@hq.cri.co.jp